财报

任仕达财报显示第四季度收入下降4%,但1月份的活动量达到了去年的前期水平;北美收入实现增长。

任仕达Randstad 报告第四季度营收同比有机下降4%。这家全球人力资源巨头称,自Covid-19疫情开始以来,情况持续改善。它还宣布北美营收在有机基础上实现了增长,听起来是不错的消息。

"从4月到12月,我们的收入趋势逐月持续恢复,2021年1月的活动势头达到了去年疫情前的水平,这是由我们的运营敏捷性和多样化的投资组合所推动的,"

首席执行官Jacques van den Broek说。

该公司还列举了其内部业务的强劲表现;然而,首席执行官Jacques van den Broek表示,鉴于Covid-19造成的持续的宏观经济不确定性,未来的可见性仍然有限。

北美地区的营收在有机基础上增长了1%;而第三季度则同比下降了10%。

仅从美国来看,营收同比有机增长1%;而第三季度则同比下降9%。任仕达 Randstad 的美国员工/内部服务业务实现了增长,其营收在第三季度下降9%后,同比增长7%。专业人员业务收入在第四季度下降6%,第三季度下降10%。

加拿大营收在第三季度下降12%后,第四季度有机增长下降5%。

Randstad通过排除货币、收购、处置和重新分类的影响来衡量有机增长。

Randstad Sourceright营收在有机基础上同比下降2%;第三季度曾下降16%。Monster第四季度营收同比有机下降26%;第三季度曾下降29%。

该公司指出,其提供外派服务的RiseSmart平台在第四季度的营收增长了一倍多。第三季度还曾同比增长97%。

Randstad 指出,1月份的销量达到了去年疫情前的水平,势头持续改善。不过,由于季节性因素,预计第一季度毛利率仍将连续小幅下降。

股价和市值

据FT中文网报道,Randstad 股价在近日交易时段创下52周新高,当时股价达到56.66欧元(68.22美元);股价收于55.64欧元(66.99美元)。

该公司市值为99.6亿欧元(119.9亿美元)2月9日收盘价格。

小知识:

Organic growth is the growth a company achieves by increasing output and enhancing sales internally.

有机增长是指公司通过增加产量和提高内部销售来实现的增长。

财报

【财报】罗伯特·哈夫(Robert Half)公布截止12月31日的第四季度财报收入13.04亿美元,全年收入51.09亿美元,同比下降15.8%

Robert Half International Inc. (NYSE: RHI)报告称,截至2020年12月31日的第四季度收入下降了15.2%。在 "调整后 "的基础上,第四季度营收下降了15.9%。第四季度营收总额为13.04亿美元。

调整后的计算方法从收入增长率中剔除了不同计费日、固定货币波动和某些公司间调整的影响。

国际收入下降14.7%,美国收入下降15.3%。经调整后,国际收入下降19.2%,美国收入下降15.0%。

截至2020年12月31日的第四季度,净收入为9400万美元,同比下降16.3%。

"我们的Protiviti(集团旗下咨询公司)和人事业务的第四季度业绩都非常强劲,超过了我们指导范围的上限,"Robert Half总裁兼首席执行官M. Keith Waddell表示。"Protiviti报告了连续第13个季度的收入同比增长,其中技术咨询业务和管理解决方案与人员配置业务尤为强劲。我们的人员配置业务报告了广泛的、两位数的、经调整后的季度连续收入增长。"

罗伯特·哈夫(Robert Half)的临时人员收入在第四季度下降了23.1%,而长期安置的收入下降了27.7%。

国际临时人员减少了19.3%,长期安置人员也减少了19.3%。经调整后,国际临时人员减少了23.5%,长期安置人员减少了23.4%。

美国临时人员减少了24.1%,而长期安置人员减少了31.3%。经调整后,临时人员减少了23.9%,而长期安置人员也减少了31.0%。

该集团还公布了全年收入51.09亿美元,同比下降15.8%。

罗伯特半国际公司股价收于64.80美元,当日下跌1.04%,较2021年1月26日创下的52周高点70.15美元下跌7.63%。该公司市值为73.9亿美元。

财报

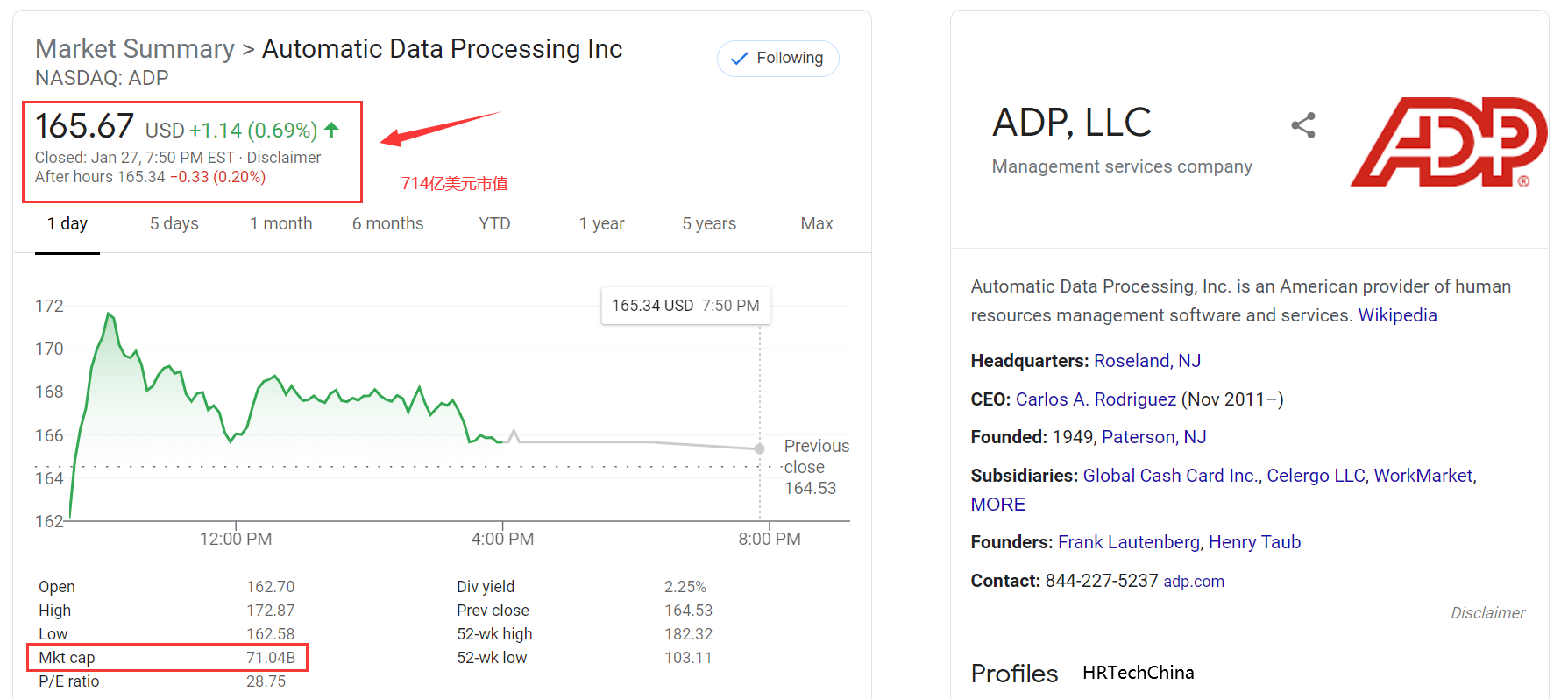

ADP公布2021财年第二季度财报,收入37亿美元

2021年1月27日盘前ADP发布了2021财年第二季度财报信息,受此影响,股票微涨。财报数据没有太多亮点。市值710.4亿美元。更多可以看上图的信息。

ADP Reports Second Quarter Fiscal 2021 Results

• Revenues increased 1% to $3.7 billion; raising full year guidance to up 1% to 3%

• Employer Services New Business Bookings decreased 7%; raising full year guidance to up 15% to 25%

• Net earnings decreased 1% to $648 million, and adjusted net earnings decreased 1% to $650 million

• Adjusted EBIT decreased 1% to $848 million, and adjusted EBIT margin declined 30 basis points to 22.9%

• Diluted earnings per share ("EPS") increased by 1% to $1.51 for the quarter; adjusted diluted EPS flat at $1.52

• Guidance raised on strong first half performance and improved outlook for remainder of fiscal 2021; raising full

year bookings, retention, revenue, margin, and EPS guidance

ADP公布2021财年第二季度财报

- 营收增长1%至37亿美元;将全年指导性目标上调至增长1%至3%。

- 雇主服务新业务预订量下降7%;将全年指导性目标上调至增长15%至25%。

- 净利润下降1%至6.48亿美元,调整后净利润下降1%至6.5亿美元。

- 调整后EBIT下降1%至8.48亿美元,调整后EBIT利润率下降30个基点至22.9%。

- 本季度每股摊薄收益("EPS")增长1%,至1.51美元;调整后摊薄后EPS持平于1.52美元。

- 上半年业绩强劲,2021财年剩余时间前景改善,上调指导价;

ADP总裁兼首席执行官Carlos Rodriguez说:“随着经济活动继续向积极趋势发展,我们的势头在本季度继续增强。在整个疫情中,我们的员工为我们的客户提供了优质的服务,创新的精神推动了客户的满意度产品和一流的服务已实现了历史最高的保留率,我们再次很高兴提高所有关键业务指标的全年展望,并且我们对疫苗接种工作的进展和全球的发展前景充满热情经济复苏。”

“我们很高兴今年迄今已为Employer Services交付了新的业务订单,几乎与去年上半年在疫情影响之前达到的数量相符。强劲的销售和创纪录的客户保留率使本季度的收入稳步增长,加上我们各个部门的持续成本控制,即使我们加快了增长投资并克服了与就业和利率相关的持续不利因素,我们仍然能够实现超出预期的调整后每股收益。” ,ADP。“凭借强大的销售渠道以及协调一致的产品和营销工作,我们对下半年新业务的大幅增长充满信心。”

第二季度业绩

雇主服务–雇主服务提供全面的全球HCM和人力资源外包解决方案。与去年第二季度相比:

•报告期雇主服务收入下降了1%,以自然恒定汇率计算则下降了2%

•雇主服务新业务量减少7%

•美国每项控制的报酬减少了6%

•雇主服务分部利润率未变

PEO服务– PEO服务提供全面的就业管理外包解决方案。与去年第二季度相比:

• PEO服务收入增长5%

•不包括零利润收益的PEO服务收入增长2%

• PEO Services支付的平均现场员工人数下降2%,至约571,000

• PEO服务部门的利润率提高了100个基点

包括在上述细分的结果中:

客户持有资金的利息– ADP客户资金的安全性,流动性和多样化是公司投资策略的首要目标。客户资金是根据ADP谨慎而保守的投资准则进行投资的,大多数投资组合被评为AAA / AA。与去年第二季度相比:

•为客户持有的资金利息减少了23%,为1.05亿美元

•平均客户资金余额持平于251亿美元

•客户资金的平均利息收益率下降了50个基点,至1.7%

来自ADP官方财报信息,仅供参考

财报

领英第二季度收入大涨,同比增长23%

快讯:领英全球第二季度收入大涨~

截止2020年12月31日的2021财年第二季度财报LinkedIn领英营收同比增长23%(按固定汇率增长22%);

收入强劲,第二季度收入达到25.77亿美元,对比去年第二季度LinkedIn收入增长了4.75亿美元,增幅为23%。

前6个月收入达到47.83亿美元,而去年半年收入为40.11亿美元,LinkedIn收入增长了7.72亿美元,增幅为19%。

附录:微软今天发布了截至12月31日的2021财年第二季度财报,其二财季总营收为430.76亿美元,较上年同期的369.06亿美元增长17%,按固定汇率计算同比增长15%;净利润为154.63亿美元,较上年同期的116.49亿美元增长33%,按固定汇率计算同比增长29%。

数据来源:微软财报。

财报

趣活发布2020第三季度财报,Q3营收7.7亿元 净亏损960.5万元

2020年12月3日,中国北京— Quhuo Limited(纳斯达克股票代码:QH)中国领先的技术支持的劳动力运营解决方案平台今日宣布了截至2020年9月30日的第三季度未经审计的财务业绩。

2020年第三季度主要财务摘要

• 收入为7.695亿元人民币(1.133亿美元),同比增长20.8%,与2020年第二季度相比增长40.5%。

• 毛利润为8090万元人民币(1190万美元),同比增长70.4%,与2020年第二季度相比增长34.1%。毛利率为10.5%,较上年同期的7.5%增长。 2019年第三季度。

• 调整后的EBITDA为8510万元人民币(1250万美元),同比增长201.0%,与2020年第二季度相比增长111.1%。

• 调整后的净收入为6,130万元人民币(900万美元),同比增长447.5%,与2020年第二季度相比增长192.5% 。调整后的净利润率从上年同期的3.8%大幅提高至8.0%。分别为2020年第二季度和2019年第三季度的1.8%。

2020年第三季度经营重点

• 按需提供食物的持续增长。平均每月交货订单数量为3360万,同比增长17.4%,比2020年第二季度增长38.6%。

• 持续的服务范围和地域扩展。

• 该公司进一步将客房清洁解决方案扩展到中国的22个城市,并为1900多家B&B提供服务。

• 在杂货和新鲜食品交付方面,公司共完成250万笔订单,比2020年第二季度增长612.1%。

趣活董事长兼首席执行官表示:“我们对第三季度的增长感到高兴,与此同时,疫情在中国得到了更有效的控制,我们客户的业务继续复苏。收入同比增长21%至人民币7.70亿元。值得注意的是,得益于经营杠杆,调整后的净利润达到人民币6,100万元,同比增长超过400%。尽管存在持续的市场挑战,我们仍将继续专注于战略性地扩大业务范围和覆盖范围。例如,在我们的食品配送业务中,我们提高了在更多地理区域的市场渗透率,并加大了食品杂货和新鲜食品配送的力度,进一步扩大了我们的服务范围。我们在客房服务业务方面也取得了稳步进展,到第三季度末已将服务范围扩大到了中国22个城市。

2020年第三季度财务业绩

收入为7.695亿元人民币(1.133亿美元),比去年同期增长20.8%,这主要是由于按需送餐解决方案产生的收入增加所致。

• 按需送餐解决方案的收入为人民币7.588亿元(1.117亿美元),比2019年第三季度的人民币6.304亿元增长20.3%,主要是由于不断扩展到新的地理市场以及杂货店和新鲜食品交付的快速增长,这为该季度的收入贡献了1810万元人民币(270万美元)。

• 共享自行车解决方案的收入为410万元人民币(603,297美元),较2019年第三季度的530万元人民币下降了22.8%,这主要是由于我们运营的某些城市的业务量下降所致。

• 乘车解决方案的收入为人民币330万元(约合493,293美元),较2019年第三季度的人民币120万元增长了171.2%,这主要是因为我们租用了用于乘车的车辆数量增加了我们平台上的驱动程序。

• 客房清洁解决方案和其他服务的收入为340万元人民币(504,502美元),与2019年第三季度的零收入相比,比2020年第二季度增长了803.3%,这主要是由于我们向的住宿加早餐旅馆。

收入成本为人民币6.886亿元(1.014亿美元),比去年同期增长16.8%,这主要是由于按需送餐解决方案,乘车解决方案和家政解决方案以及其他服务。

• 与按需送餐解决方案相关的收入成本为人民币6.771亿元(9,970万美元),比2019年第三季度的人民币581.7百万元增长16.4%,主要是由于1)服务费的增加根据已完成的交付订单的增加向骑手支付的费用; 2)骑手的保险费用; 3)为租用工作场所租用额外服务站而支付的租金。

• 与共享自行车维护解决方案相关的收入成本为340万元人民币(507,002美元),较2019年第三季度的380万元人民币下降8.3%,这与业务量的下降基本相符共享自行车维护解决方案。

• 乘车解决方案相关的收入成本为470万元人民币(686,437美元),较2019年第三季度的410万元人民币增长了14.2%,这主要是由于从第三批租赁的车辆数量增加派对。

• 与客房清洁解决方案和其他服务相关的收入成本为人民币350万元(509,641美元),比2020年第二季度增长653.4%,与业务增长一致。

毛利润为8090万元人民币(1190万美元),比去年同期增长70.4%,主要是由于按需送餐解决方案的毛利润增加。毛利率为10.5%,而2019年第三季度为7.5%。

• 按需送餐解决方案的毛利率为10.8%,而2019年第三季度为7.7%,这主要是由于支付给车手和车队负责人的服务费,招聘费用,保险费用和租赁费用减少所致收入百分比。

• 共享自行车维修解决方案的毛利率为16.0%,而2019年第三季度为29.2%。

• 乘车解决方案的毛利润率为39.2%,而2019年第三季度为230.6%,这主要是因为我们提供乘车解决方案的收入增长速度超过了相关服务成本。

• 房务解决方案和其他服务的毛利润率为1.0%,而2020年第二季度为21.1%,这主要是由于我们提供房务解决方案和其他服务的收入比相关业务增长更快。服务费用。

营业费用为人民币1.049亿元(约合1,550万美元),同比增长202.4%。若不计入股权激励费用,则同比增长8.7%。

• 一般和管理费用为人民币1.032亿元(1,520万美元)(包括以股份为基础的报酬人民币7,200万元),比人民币3,310万元(包括以股份为基础的报酬人民币450万元)增长了211.4%。该增长主要归因于2019年第三季度的增长.1)股票激励计划的首次公开募股完成后,我们满足了其股票激励计划的IPO业绩条件; 2)员工成本增加了运营人员数量的增长。在不计入股权激励费用后,一般及行政费用将从2019年第三季度的人民币28.7百万元增加8.6%,占收入的百分比将从第三季度的4.5%降至4.1%于2019年。

• 研发费用为人民币300万元(约合446,207美元),较2019年第三季度的人民币220万元增长了40.6%,这主要是由于我们研发人员的人数增加所致。

所得税费用为人民币1,580万元(约合230万美元),较2019年第三季度的人民币1,140万元增长了39.0%,主要是由于按需送餐解决方案产生的应税收入增加。

归属于Quhuo Limited的净亏损为人民币960万元(约合140万美元),而2019年第三季度的净收入为人民币660万元,主要是由于如上所述的基于股份的薪酬增加。

调整后的EBITDA为人民币8510万元(约合1250万美元),较2019年第三季度的人民币2830万元增长了201.0%。

调整后的净收入为6,130万元人民币(900万美元),较2019年第三季度的1,120万元人民币增长447.5%。

资产负债表

截至2020年9月30日,公司的现金和短期投资为4.136亿元人民币(6090万美元),短期债务为1.374亿元人民币(2020万美元)。

最新发展

Harry Chi Hui已从公司董事会辞职,自2020年12月2日起生效。许先生的辞职并不是由于在与公司的运营,财务报告,政策或惯例有关的任何事项上与公司存在任何分歧而引起的。

汇率信息

本新闻稿仅出于方便读者的目的,按指定汇率将某些人民币金额转换为美元。除非另有说明,否则所有人民币兑美元的汇率均按人民币6.7896元兑1.00美元的汇率进行,这是美联储H.10统计发布的2020年9月30日生效的汇率。本公司不代表所提及的人民币或美元金额可以任何特定汇率或完全转换为美元或人民币(视情况而定)。

以下为智通财经APP整理的部分问答环节:

Q:有关食品部门,公司的订单量同比增长17%/18%。而饿了么和美团的增速则有近30%的增速。公司可以谈下在食品配送方面的战略吗?生鲜食品和杂货似乎正在这个领域变得愈发重要,公司如何在未来抢占市场份额以加速增长?

A:公司致力于成为全球领先的零工经济公司,提供本地化的生活服务,包括配送、保洁家政等。公司称之为优质配送服务,并且覆盖了不同的领域。与在线服务平台的策略相比,公司聚焦于线下服务平台,因此很难就增速进行比较。但如果与上年同期相比,公司业务从两个方面得到发展。此外,公司在本地化服务的零工平台上有不同的目标。因此,公司认为和美团作比较,不太合理。

Q:在保洁家政方面,公司2021年的战略是什么?投资来来有什么影响?管理层之前提到了平台的规模以及如何在不增加太多成本的情况下增加劳动力,公司在进行实质性投资之前,需要怎样的营收水平以支撑平台运营?在需要进行再投资之前,业务能有多赚钱?

A:针对提供本地化服务的零工经济平台,公司的业务与跟消费者的距离紧密相连。例如,公司通常根据与消费者3到5公里的距离划分业务,包括保洁、网约车等业务。

到2021年,公司预计收入结构将有重大的变化,预计保洁和网约车业务业绩将会得到提升。公司将利用现有的基础设施和管理团队去刺激这两个业务的增长。另一方面,保洁和网约车业务不会贡献太多的利润,因为现阶段仍处于发展阶段。公司现在的目标是提高它们的业务规模,以及利用现有设施扩大它们的覆盖范围以增加收入。

Q:在过去的几个季度里,毛利率一直在上升。未来几个季度的食品配送服务的毛利率还有多达的提升空间?如果还能改善的话,是由什么推动的?

A:在食品配送这方面,公司的毛利润水平将是稳定的,并将保持增长。公司花了大约7年时间来管理这块业务。而至于公司的两个新业务(网约车和保洁),则更注重扩张,而非盈利能力。

部分内容来自智通财经

财报

【财报】Slack 宣布2021财年第三季度业绩,总收入同比增长39%

总收入 2.345 亿美元,同比增长 39%

新增12,000名付费客户,同比增长140%

Slack Connect 上连接的端点超过 520,000 个,同比增长 240%

Slack Technologies, Inc.(纽约证券交易所代码:WORK)12月1日公布了截至2020年10月31日的财季财务业绩。

管理层评论:

"我们度过了一个现象级的季度,以新付费客户的持续加速增长为首,净增加付费客户1.2万个,比去年同期增长140%,"Slack首席执行官兼联合创始人Stewart Butterfield表示。"加速增长的部分原因是由于在家工作环境带来的意识和需求的增加,但我们相信更大的部分来自于持续的产品动力,这表现在新的用户体验,尤其是Slack Connect推动的病毒式增长。最后,我们对企业领域的持续势头感到兴奋,我们看到市场领导者压倒性地选择Slack,因为它具有无与伦比的安全性、可扩展性、灵活性和用户体验。"

"我们看到了整体购买环境的改善趋势,大型企业继续在Slack上进行标准化。我们在本季度结束时,有1080名客户的年消费额超过10万美元,同比增长32%。"Slack首席财务官Allen Shim表示。"我们的重点仍然是投资,因为我们帮助定义未来的工作。我们还继续推动杠杆率,并在本季度实现了创纪录的自由现金流。"

2021年第三季度财务亮点:

总收入为2.345亿美元,同比增长39%。

计算账单为2.524亿美元,同比增长36%。

GAAP 毛利率为 2.02 亿美元,占 86.1%,而 2020 财年第三季度毛利率为 1.456 亿美元,毛利率为 86.3%。非 GAAP 毛利率为 2.057 亿美元,毛利率为 87.7%,而 2020 财年第三季度为 1.489 亿美元,毛利率为 88.3%。

GAAP 营业亏损为 6,570 万美元,占总收入的 28.0%,而 2020 财年第三季度亏损 9,500 万美元,占总收入的 56.3%。非 GAAP 营业亏损为 310 万美元,占总收入的 1.3%,而 2020 财年第三季度亏损 1,810 万美元,占总收入的 10.7%。

GAAP 基本和摊薄份额的净亏损为 0.12 美元。非 GAAP 摊薄后每股净收入为 0.01 美元。

运营提供的净现金为 3,350 万美元,占总收入的 14%,而 2020 财年第三季度用于运营的现金为 910 万美元,占总收入的 5%。自由现金流为 3,260 万美元,占总收入的 14%,而 2020 财年第三季度为 1,910 万美元,占总收入的 11%。

最近业务亮点:

第三季度亮点:

付费客户超过142000人,同比增长35%。

123%的净美元留存率。

年度经常性收入超过10万美元的付费客户达1080家,同比增长32%。

使用 Slack Connect 的付费客户超过 64,000 人,比上季度末的 52,000 多人有所增加。

Slack Connect 上的连接端点超过 520,000 个,同比增长超过 240%。

关于Slack:

Slack 改变企业的沟通方式。它是领先的基于渠道的消息传递平台,被数百万人用来调整他们的团队,统一他们的系统,并推动他们的业务发展。只有Slack提供了一个安全的企业级环境,可以与世界上最大的公司一起扩展。它是业务技术堆栈的一个新层,在这里,人们可以更有效地协同工作,连接所有其他软件工具和服务,并找到他们需要的信息,以完成最佳工作。Slack是工作发生的地方。

Slack和Slack标志是Slack Technologies, Inc.或其子公司在美国和/或其他国家的商标。其他名称和品牌可能会被宣称为他人的财产。

财报详情内容:

财报

Workday发布2021财年第三季度财报,收入11.1亿美元。同比增长17.%。超出预期

编者注:Workday发布了2021财年三季度财报。整体略超出预期,但是股价收盘跌9.27%。市值也再次回到了500亿以内。具体相关数据如下

第三季度总营收11.1亿元,同比增长17.9%。订阅收入为9.685亿美元,同比增长21.3%。(订阅收入积压88.7亿美元,同比增长23.4%。) 专业服务收入1.37美金,比去年同期下降1.6%。还有一个数据是:美国以外地区的收入同比增长16.2%,达到2.72亿美元,占总收入的25%。

随着冠状病毒的继续传播,一些人力资源和会计工具的客户正在苦苦挣扎,而且很难找到新的业务。虽然高管在电话会议上表达了对业务的乐观态度,但表示Covid-19产生了太多不确定性,他们无法给出2月份开始的2022财年的预测。

文章最后附录了前2个季度的财报报道,大家有兴趣可以去看看。

下面是第三季度相关财报的信息,可以看看!

2020年11月19日,美国加州-全球财务和人力资源企业云应用领导者Workday(纳斯达克股票代码:WDAY)今天宣布了截至10月的2021财年第三季度业绩。

2021财年第三季度业绩

总收入为11.1亿美元,比2020财年第三季度增长17.9%。订购收入为9.685亿美元,比去年同期增长21.3%。

运营亏损为1,410万美元,占收入的比重为负1.3%,而去年同期的运营亏损为1.103亿美元,占收入的比重为负11.8%。第三季度非GAAP营业收入为2.681亿美元,占收入的24.2%,上年同期非GAAP营业收入为1.426亿美元,占收入的15.2%。

每股基本及摊薄净亏损为0.10美元,而2020财年第三季度的每股基本及摊薄净亏损为0.51美元。Non-GAAP每股摊薄净收益为0.86美元,而非GAAP每股净收益去年同期摊薄后每股收益为0.53美元。

运营现金流为2.938亿美元,去年同期为2.508亿美元。

截至2020年10月31日,现金,现金等价物和有价证券为29.5亿美元。而截至2020年7月31日为27.5亿美元

专业服务收入1.37美金,比去年同期下降1.6%,而去年第三季度为1.4亿美元(-1.6%);年初至今的收入为4.04亿美元,而上年同期为3.94亿美元(增长2.5%)

收购Scout RFP带来的协同效应帮助Workday赢得了多个客户。值得注意的是,Scout RFP已完全集成,并已更名为“工作日战略采购”,这是Scout RFP联合创始人兼首席执行官Alex Yakubovich领导的支出管理领域的一部分。

此外,Workday People Analytics(一种增强型分析应用程序,可以提供有关与公司员工相关的风险和机会的深刻见解)正在受到关注。

对于2021年第四季度的财务状况,Workday预计其订阅收入将在9.91亿美元至9.93亿美元之间(同比增长18%)。专业服务收入预计为1.21亿美元。

新闻评论

“这是我们产品组合的又一个强劲季度,财务管理持续保持增长势头-现已拥有1,000个客户。迄今为止,我们还拥有一些最大的Workday人力资本管理系统,并记录了战略采购方面的客户需求。” Workday联合创始人兼联合首席执行官Aneel Bhusri说。“在这个瞬息万变的环境中,随着越来越多的组织专注于数字加速以满足当年及以后的需求,Workday在帮助企业推动和支持变革方面的价值显而易见。我们继续为我们的员工和客户留下深刻的印象和感激之情,他们正以令人鼓舞的方式加紧应对这些充满挑战的时代。”

Workday联合首席执行官Chano Fernandez表示:“除了在人力资源和财务领域取得几项战略性胜利之外,我们还看到了继续向现有客户群销售的势头。” “我们的员工是否以完全虚拟的方式帮助创新,提高知名度,达成交易或成功支持部署,这些都是他们本季度对客户的承诺,这是显而易见的,我不能为此感到自豪。展望未来,我对我们有能力把握眼前的增长机会,同时帮助将客户提升到新的高度充满信心。”

Workday总裁兼首席财务官Robynne Sisco说:“我们在不确定的环境中表现良好,并取得了出色的业绩,订阅收入增长了21.3%,非公认会计准则营业利润率为24.2%。” “基于我们强劲的第三季度,我们将2021财年的订阅收入指引提高至37.73亿美元至37.75亿美元之间。进入第四季度,我们将加快投资步伐,以利用我们所看到的长期机会。”

最近的亮点

Workday在第三季度有超过190个客户虚拟上线,其中包括使用Workday作为财务和人力资源记录核心系统的组织。这包括埃森哲,一家领先的全球专业服务公司和Workday战略合作伙伴,该合作伙伴现在位于Workday HCM上,作为该组织正在进行的数字业务和人力资源转型工作的一部分,超过500,000名员工获得了更大的知名度和简化的经验。

2020年工作日第2版包括工作日会计中心的可用性和针对工作日自适应计划的机器学习驱动的预测性预测,有助于使首席财务官办公室的可视性和控制水平达到新的水平。此外,Workday还提供了Workday人才市场,该市场提供基于技能的人才匹配,将人们与相关工作和成长机会联系起来。

要在工作场所和社区进一步支持股权,Workday共享其承诺,社会正义,并推出了两个新产品,VIBE中央TM和VIBE指数TM,以帮助企业提前归属感和多元化举措。

Workday连续第四年被定位在的领导者象限由Gartner公司2020 Gartner魔力象限云财务规划与分析解决方案3中。

Workday继续通过COVID-19大流行为员工提供支持,并提供其他福利,包括修改的时间表,照料者的灵活性以及通过员工救济金提供的经济援助。此外,大多数员工无需在2021年8月2日之前返回其正常的工作日办公室。

关于工作日

Workday是用于财务和人力资源的企业云应用程序的领先提供商,可帮助客户在瞬息万变的世界中适应和发展。财务管理,人力资源,计划,支出管理和分析的工作日应用程序已被全球数千个组织以及各行各业所采用-从中型企业到财富500强企业的45%以上。有关工作日的更多信息,请访问workday.com。

Workday发布2021年第一季度财报和年度财报,第一季度总收入为10.2亿美元,同比增长23.4%

Workday发布2021年度第二季度财报,收入10.6亿美元,猛增,股价暴涨,同时提升Chano Fernandez为联席CEO

财报

前程无忧(51job)2020年第三季度营收9亿元,同比下降8.4%。手握101亿人民币现金

编者注: 疫情影响下,整体经济均收到不同程度的下滑,51JOB目前的财报收入还是超出预期的。但是股价略微下降如上图,11月20日收盘价格69.98美元,微跌1.44%。

北京时间11月20日早间消息,前程无忧(Nasdaq:JOBS)今天发布了截至9月30日的2020财年第三季度未经审计财报。

报告显示,前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期的人民币9.890亿元相比下降8.4%;净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%。

华尔街分析师预期,前程无忧第三季度营收将达1.2768亿美元。财报显示,前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),超出分析师预期。

主要业绩:

前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期相比下降8.4%;

前程无忧第三季度网络招聘服务营收比去年同期下降13.9%;

前程无忧第三季度其他人力资源服务营收比去年同期增长1.4%;

前程无忧第三季度运营利润为人民币1.750亿元(约合2580万美元);

前程无忧第三季度净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%;

前程无忧第三季度每股普通股完全摊薄收益为人民币2.55元(约合0.37美元);

不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后每股普通股完全摊薄收益(不按照美国通用会计准则)为人民币3.57元(约合0.53美元)。

财务分析:

前程无忧第三季度净营收为人民币9.061亿元(约合1.335亿美元),与去年同期的人民币9.890亿元相比下降8.4%。

前程无忧第三季度网络招聘服务营收为人民币5.455亿元(约合8030万美元),比去年同期的人民币6.334亿元下降13.9%。前程无忧网络招聘服务营收的同比下降,原因是新冠肺炎疫情和全球经济不确定性对中国公司业务运营造成了持续的影响,这对它们2020年里在前程无忧网络招聘平台上的招聘需求和支出产生了负面影响。但与2020年第二季度相比,前程无忧第三季度网络招聘服务营收则环比增长8.4%,原因是招聘活动有所改善,使得前程无忧与雇主之间的合同签约量增加。

前程无忧第三季度其它人力资源相关营收为人民币3.606亿元(约合5310万美元),比去年同期的人民币3.556亿元增长1.4%。与2020年第二季度相比,由于公司旗下培训业务的强劲反弹,其他人力资源相关营收环比增长10.8%。更多客户授权或恢复面对面学习和互动,而且公司在2020年第三季度中举办了更多的培训活动,其中包括一些从上半年改期的培训活动。

前程无忧第三季度毛利润为人民币5.844亿元(约合8610万美元),相比之下去年同期为人民币6.823亿元。这种下降的主要原因是营收水平下降和服务成本上升,其原因在于前程无忧在2020年第三季度中加大了对新技术和产品开发的投资。与2020年第二季度相比,前程无忧增加了季节性员工,为即将到来的秋季校园招聘期做准备,这导致第三季度的员工薪酬支出增加。前程无忧第三季度毛利率(即毛利润在净营收中所占比例)为64.5%,相比之下去年同期为69.0%。

前程无忧第三季度运营支出为人民币4.093亿元(约合6030万美元),比去年同期的人民币4.255亿元下降3.8%。

前程无忧第三季度销售和营销支出为人民币3.132亿元(约合4610万美元),比去年同期的人民币3.258亿元下降3.9%,主要原因是对社会福利基金的缴款减少和绩效奖金减少,但广告和促销活动支出的增加部分抵消了这一影响。

前程无忧第三季度总务和行政支出为人民币9620万元(约合1420万美元),比去年同期的人民币9970万元下降3.6%。前程无忧总务和行政支出的增长,主要原因是社会福利基金缴款减少,且坏账拨备减少。

前程无忧第三季度运营利润为人民币1.750亿元(约合2580万美元),相比之下去年同期为人民币2.567亿元。前程无忧第三季度运营利润率(即运营利润在净营收中所占比例)为19.3%,相比之下去年同期为26.0%。不计入股权奖励支出,前程无忧第三季度运营利润率为23.0%,相比之下去年同期为29.5%。

前程无忧第三季度来自于外币折算的损失为人民币2920万元(约合430万美元),相比之下去年同期来自于外币折算的收益为人民币3140万元,主要是由于人民币兑美元汇率的变动对前程无忧的美元现金存款造成了影响。

在2020年第三季度中,前程无忧确认了一项人民币4650万元(约合690万美元)的按市值计价非现金损失,这笔损失与香港联交所上市公司华立大学集团上市股权证券投资的公允价值变动有关。前程无忧还确认了一笔人民币3960万元(约合580万美元)的非现金收益,这笔收益与2020年第三季度中国一家人力资源咨询和高管猎头公司长期投资的公允价值变化有关。

前程无忧第三季度的其他收入包括地方政府财政补贴人民币560万元(约合80万美元),相比之下去年同期为人民币930万元。

前程无忧第三季度净利润为人民币1.733亿元(约合2550万美元),与去年同期的人民币3.002亿元相比下降42%。前程无忧第三季度每股完全摊薄收益为人民币2.55元(约合0.37美元),相比之下去年同期的每股完全摊薄收益为人民币4.44元。

前程无忧第三季度股权奖励支出为人民币3350万元(约合490万美元),相比之下去年同期为人民币3480万元。

不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后净利润为人民币2.430亿元(约合3580万美元),相比之下去年同期为人民币3.037亿元。不计入股权奖励支出、汇兑损失、上市股权证券和长期投资的公允价值变动以及与这些项目相关的税收影响,前程无忧第三季度调整后每股完全摊薄收益(不按照美国通用会计准则)为人民币3.57元(约合0.53美元),相比之下去年同期为人民币4.49元。

截至2020年9月30日,前程无忧第三季度所持现金及短期投资总额为人民币101.376亿元(约合14.931亿美元),相比之下截至2019年12月31日为人民币99.406亿元。

注:本财报中的人民币对美元汇率为6.7896:1。

股价变动:

过去52周,前程无忧的最高价为92.61美元,最低价为53.94美元。

财报

Upwork公司2020年第三季度财报公布--股票暴涨的底层逻辑

位于加利福尼亚州圣克拉拉的Upwork Inc.(纳斯达克股票代码:UPWK)是全球最大的劳务市场,以服务总量(GSV)衡量,它将企业与独立人才联系起来。2020年11月4日,Upwork公司公布了其2020年第三季度的财务业绩。

营收同比增长24%,达到9670万美元,超过指导意见。

市场收入同比增长26%,达到8800万美元。

市场拿货率同比由13.3%,提高到13.6%。

"我们第三季度的业绩得益于现有客户和新客户的实力,他们采用Upwork的数量创下了历史新高。作为世界上最大的工作市场,它将企业与独立人才联系在一起,按服务总量衡量,我们一直在为现在越来越愿意使用它们的世界建立能力和工具,"Upwork总裁兼首席执行官Hayden Brown说。

"我们的愿景是将独立人才置于每项业务的核心;我们所做的一切都在,并将继续专注于为客户的进步提供动力。本季度,我们继续扩展我们的平台,以项目目录来服务客户,项目目录是一个经过策划的预选项目集合,为客户和自由职业者提供了一种新的点击和购买方式,使他们能够在Upwork市场上立即开始合作。"

经该公司计算,到2021年,公司预计收入将增长20%-大约达到4.37亿美元-远远超过华尔街预计的4.07亿美元。

难怪Upwork股价周四收盘上涨43.57%,报29.03美元/股,比去年上涨近93%。公司股票迎来一次暴涨,投资者也非常高兴。

业务发展迅速,收入超过预期,增长速度快,现金流稳定,现在整个市场都对公司未来的发展充满了信心,相信它能达到自己的预期额甚至超额完成,为投资人带来巨大的收益。

2020年第三季度财务业绩

服务总额(GSV)同比增长23%,达到6.545亿美元。

收入同比增长24%,达到9670万美元。

市场营收同比增长26%,达到8800万美元。

市场拿货率为13.6%,高于去年同期的13.3%。

毛利率同比增长两个百分点至73%。

净亏损为270万美元,合每股(0.02)美元,而2019年第三季度净亏损为350万美元,合每股(0.03)美元。

非美国通用会计准则净收入为500万美元,即每股0.04美元,而2019年第三季度非美国通用会计准则净收入为110万美元,即每股0.01美元;以及。

调整后的EBITDA(非GAAP财务指标)为670万美元,而2019年第三季度调整后的EBITDA为200万美元。

2020年第四季度和全年的预期

官方提供的第四季度预期考虑了截至目前公司所面临的COVID-19大流行的预期影响。

截至2020年11月4日,Upwork对其2020年第四季度和全年的预期如下:

对于2020年第四季度,Upwork预计报告:

营收在9600万美元到9800万美元之间。

加权平均流通股数为1.22亿至1.24亿股。

对于2020年全年,Upwork预计报告:

收入在3.63亿至3.65亿美元之间。

加权平均流通股数在1.18亿至1.22亿股之间。

财报具体内容如下:

下图为UPWORK公司资产负债表

下图为UPWORK公司现金流报表

下图为UPWORK收入成本和毛利率表

财报

Upwork股价上涨44%,自由职业平台在COVID-19时代的快速发展

编者注:自今年早些时候COVID-19大流行开始以来,数百万美国人失去了工作。在这种环境下,一个连接公司和自由职业者的在线平台本周暴火也就不足为奇了。

Upwork股价上涨44%,市场普遍看好

总部位于圣克拉拉的Upwork公司周三公布第三季度营收9670万美元,比去年同期增长24%,其中市场营收增长26%至8800万美元。

该公司报告的GAAP净亏损为270万美元,每股0.02美分,比去年第三季度有所改善,当时Upwork的净亏损为350万美元,每股0.03美分。

Upwork股价周四收盘上涨43.57%,报29.03美元/股,比去年上涨近93%。

该公司预计下个季度的收入在9,600万美元至9,800万美元之间,全年收入在3.63亿美元至3.65亿美元之间。

"流行病正在推动工作方式发生实质性、结构性的变化,"首席财务官杰夫-麦康斯在周三的财报电话会议上告诉投资者。"我们已经做好了充分的准备,并有一个惊人的机会来支持自由职业者和客户在这个新的工作世界中实现他们的潜力。"

Upwork曾预测,鉴于Covid-19大流行造成的宏观经济状况,第三季度客户支出可能会下降,但后来发现它高估了这一放缓。

裁掉三分之一销售团队,专注于企业客户发展

Upwork在转变发展策略,加倍向企业客户销售,这些客户平均每年在Upwork上花费100万美元。与此同时,作为发展计划的一部分,Upwork计划裁减三分之一的销售团队,裁员主要针对面向较小客户的销售团队。

"我们不会轻易做出这样的决定,而是充分考虑到对我们所有利益相关者的最佳利益。"布朗说。"这些行动不会改变我们近期或长期的增长预期。事实上,此举使我们的销售重点更加突出,我们的战略重点是获得更多、更大的客户,并实现每个客户更多的支出。"

布朗将企业销售团队描述为由“猎者”和“采集者”组成的团队,在某些情况下,他们会从大公司中找出现有的升级用户,建立关系,并将客户发展为真正的企业客户。

"这真的是一个落地和扩张的运动,可以以几种不同的方式开始,这取决于客户是否可能已经开始有机地使用Upwork,或者这种关系是否直接通过销售团队开发,"布朗说。"但这确实是我们的团队--管理方面--确实花了时间和精力来建立这些关系,并随着时间的推移帮助拓展这些客户。"

布朗说,Zendesk就是这样的企业客户之一,这是一家旧金山的客户服务软件公司,有4,000多名员工。

Zendesk今年早些时候成为了Upwork的客户,目前在会计、行政支持、工程和软件开发等七个类别中使用Upwork。

截至去年年底,Upwork约有570名员工,2019年在内部聘用了约1200名自由职业者。布朗周三指出,Upwork内部人才中约有三分之二是来自公司市场的自由职业者。

扫一扫 加微信

hrtechchina

财报

财报

.png) 财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina